日期 :[2025年07月04] 編輯 : 邦誠財稅 【糾錯】 瀏覽次數 118

最近不少老板在問:股權轉讓稅務查得這么嚴,有沒有辦法合理“不交”個稅?其實啊,很多人因為不了解政策,要么白白多交了“冤枉錢”,要么不小心踩了違規避稅的“雷區”,風險巨大!接下來跟著小編來看看,到底哪些情況真能免個稅,幫你避開那些“坑”!

NO.1

什么情況能免個稅

01

直系親屬間無償/低價轉讓

(一) 親屬關系證明資料

為證明股權轉讓雙方符合親屬關系認定條件,需提供以下有效證明文件之一:戶口簿、出生醫學證明、收養登記證等。若涉及贍養或撫養關系,則須額外提供經司法機關或公證機構出具/確認的贍養或撫養協議。

(二) 再轉讓風險提示

受贈人未來轉讓所受贈股權時,其股權原值將依據原始持有人(贈與人) 的取得成本確定。此點是實務中最易引發稅務風險的關鍵環節。

案例1(無償贈與): 父親取得成本100萬元的股權,無償贈與兒子后,兒子以300萬元轉讓。兒子應納稅所得額 = 300萬 - 100萬(原始成本)- 合理稅費,按20%稅率繳納個人所得稅。

案例2(象征性轉讓): 父親取得成本100萬元的股權,以1萬元象征性價格轉讓給兒子,兒子再以300萬元轉讓。兒子應納稅所得額 = 300萬 - 1萬(象征性成本)- 合理稅費,按20%稅率繳納個人所得稅。

政策依據:

根據《股權轉讓所得個人所得稅管理辦法(試行)》(國家稅務總局公告2014年第67號)第十三條規定,符合以下情形的親屬間股權轉讓,若價格明顯偏低,可視為具有正當理由:

1、配偶、直系血親(父母、子女、祖父母、外祖父母、孫子女、外孫子女);

2、對轉讓人承擔直接撫養或贍養義務的撫養人或贍養人。

(一)必備資料文件

1.經公證的遺囑或法定繼承文件;

2.被繼承人的死亡證明、繼承人/受遺贈人的身份證明;

3.股權原值證明(如原股東的出資憑證、銀行流水等);

4.部分地區需親屬關系證明。

(二)再轉讓規則

繼承人轉讓股權時,股權成本原值,不是按你繼承時的市場價,而是按被繼承人當初取得股權時的成本價+合理稅費來確認!

舉個例子:若被繼承人原值為50萬元,繼承人以80萬元轉讓,需按(80萬-50萬-稅費)×20%繳稅。

(三)操作風險

如果無法提供當初取得股權的有效成本憑證(比如公司早期出資混亂沒記賬),稅務局有權按股權對應的凈資產份額等方法來核定原值。這很可能導致核定的原值遠低于實際成本,等你轉讓時,稅基(可扣除的成本)變少,要交的稅就變多了!

政策依據:

《個人所得稅法》規定,繼承或遺贈屬于財產權屬的法定轉移,非市場交易行為,不征收個稅。

法定繼承:深圳李某去世后,其子通過繼承權公證繼承股權,稅務機關直接辦理免稅變更登記。

遺贈:廣州王某通過遺囑將股權贈與侄子,侄子憑遺囑公證書及身份證明,無需繳納個稅即可完成過戶。

(一)必備資料文件

1.被投資企業近三年的財務報表及《審計報告》;

2.股權轉讓合同簽訂日的企業資產評估報告(尤其當資產構成復雜或涉及非貨幣資產時);

3.股東會關于同意股權轉讓的決議;

4.虧損原因說明及相關市場證據(如適用);

5.其他稅務機關要求提供的、能證明轉讓定價合理性的材料

(二)風險提示

禁止行為:關聯方虛構“虧損”事實進行平價轉讓,稅務機關可通過穿透核查企業實際經營狀況(如資金流水、客戶合同)認定避稅。

政策依據:

根據67號公告,股權轉讓收入若不高于股權對應的凈資產份額,且能證明企業無增值(如長期虧損或資產減值,長期虧損資料:提供近三年《審計報告》+虧損原因說明(如行業衰退證據)),可認定為“無所得”,免征個稅。凈資產計算時點:需以轉讓合同簽訂日的企業凈資產為準(非年末/季末)。

(一)必備資料文件

1.政策性關停:縣級以上政府的正式關停文件(部門紅頭文件,非口頭通知)。

2.破產:法院破產受理通知書或清算公告。破產程序僅限法院裁定受理破產后的股權處置免稅,債務人自行清算轉讓不適用。

政策依據:

1.政策性股權轉讓:因環保、產業升級等政府指令性要求(如關停高污染企業),導致股權轉讓價格低于市場價值,可憑政府文件免稅。

2.破產清算轉讓:《企業破產法》規定,法院受理破產后的股權處置屬于法定資產處置,不視為“有償轉讓”,免征個稅。

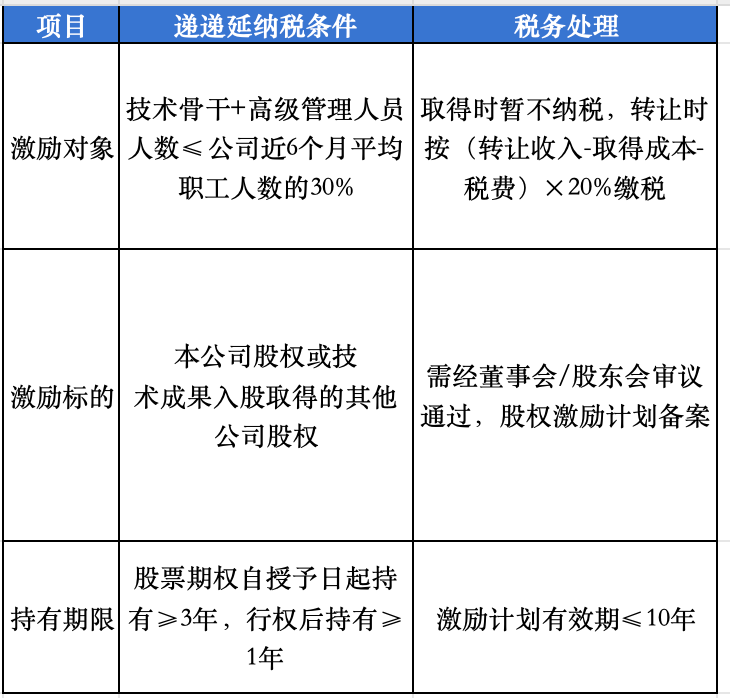

(一)政策紅利

根據《關于完善股權激勵和技術入股有關所得稅政策的通知》(財稅〔2016〕101號),符合條件的非上市公司股權激勵可遞延至股權轉讓時納稅,具體規則如下:

1. 備案時效:需在股權激勵計劃(股票(權)期權行權、限制性股票解禁、股權獎勵獲得)之次月15日內向稅務機關備案,逾期不得遞延納稅。

2. 人數計算:“近6個月平均職工人數”含離職員工,需動態調整名單。

(二)操作流程

備案:向主管稅務機關提交股權激勵計劃、激勵對象名單、財務報表等資料;

轉讓計稅:若員工以5元/股取得股權,未來以20元/股轉讓,按(20-5-稅費)*20%繳納個稅。

虛構親屬關系:偽造戶口本或撫養協議,試圖套用“親屬轉讓免稅”政策,一經查實,追繳稅款并處罰款0.5-5倍。

陰陽合同:表面簽訂平價轉讓協議,私下收取現金差價,可能被認定為偷稅,面臨刑事責任(逃稅罪最高可判7年有期徒刑)。

濫用政策漏洞:將普通股權轉讓包裝為“破產清算轉讓”或“股權激勵”,稅務機關可依據《稅收征收管理法》核定應納稅額。

(一)必備資料文件

1.提前3-6個月評估股權轉讓性質,對照5類免稅情形準備材料(如親屬證明、審計報告);

2.涉及股權激勵的企業,需提前設計激勵方案,確保符合101號文的人數、期限等硬性條件。

(二)證據鏈閉環管理

親屬轉讓:保存完整的身份關系證明及股權轉讓協議、資金流水證明(若低價轉讓需證明無隱性支付);部分地區要求直系親屬轉讓需提交《不征稅承諾書》,明確未來再轉讓時按原成本計稅。

贍養/撫養關系證明:除公證協議外,部分地區接受街道辦/村委會出具的證明(需配合資金往來流水佐證)。

平價轉讓:準備《資產評估報告》+《平價轉讓合理性說明》。

政策性轉讓:留存政府文件、企業關停/破產的全套法定程序文件。

(三)專業機構協同

聯合稅務師事務所出具資產評估報告,證明股權轉讓價格的合理性;聘請律師審核交易架構,避免因法律文件瑕疵引發稅務爭議;股權激勵需由律師出具《合規法律意見書》。

因此,企業在股權轉讓前,務必尋求專業團隊的深度介入。 通過專業的稅務與法律視角,結合企業自身股權架構特點和發展戰略,量身定制合規、安全且高效的稅負優化方案,方能真正實現風險可控與價值最大化的雙重目標。

-END-

來源:本文素材來自財華集團、網絡文章。如有不妥,請聯系刪除。

上一頁:又預警了?在新電子稅務局中,到底有多少種預警?該怎么處理?

下一頁:2025年7月納稅征期日歷